El presupuesto lo podemos entender como la previsión de ingresos y gastos que vamos a tener a lo largo de nuestra vida, aunque en lugar de mirar un periodo tan largo (de eso se encarga la planificación económica familiar) tiene un enfoque basado en periodos más cortos, que pueden ser meses, trimestres o años.

Otra manera de verlo, para quitarle el halo de «tentativo» o «estimación», es la programación de tales ingresos y gastos, a la que vamos a intentar (a conseguir!) sujetarnos mes a mes, de manera que no gastemos más de lo que tenemos disponible para ese mes (y si gasto 10 más este mes, gastaré 10 menos el que viene).

A la hora de elaborar nuestro presupuesto debemos considerar 3 aspectos :

-

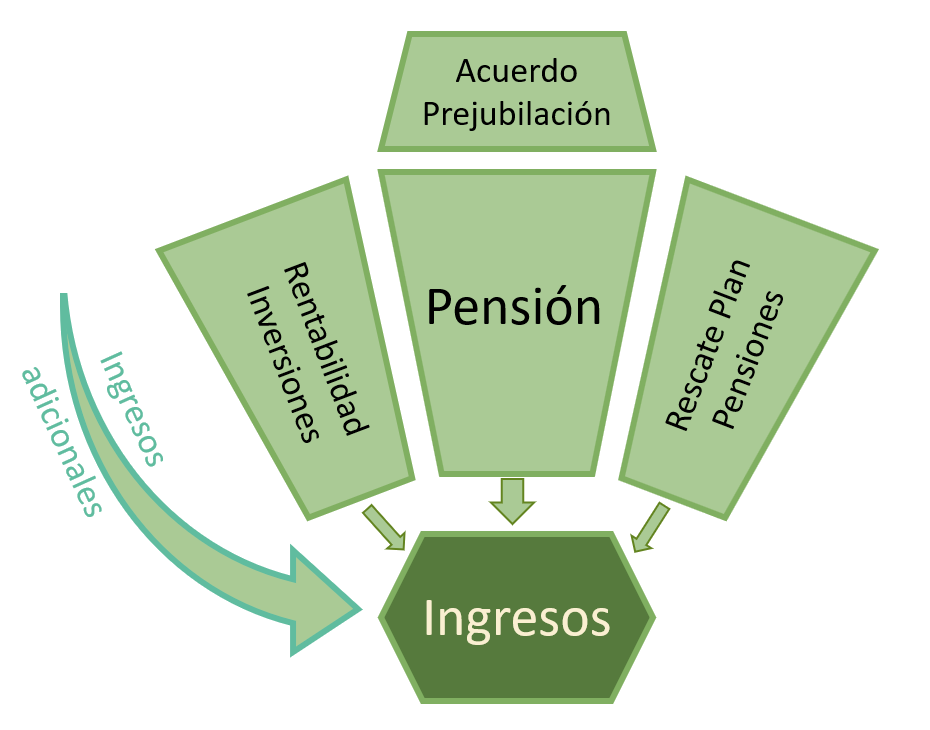

- Los Ingresos, que principalmente habrán venido de nuestro trabajo, y una vez llegada la jubilación vendrán de nuestra Pensión, y de la Rentabilidad de nuestras inversiones. Puede haber ingresos extraordinarios, como un bonus en el trabajo o una herencia. A los ingresos se les van a aplicar unos impuestos, por lo que se reducirán a una cantidad neta que es la que nos vale de cara al presupuesto.

- Los Gastos, donde hay que incluir tanto los recurrentes (mensuales o anuales) como los extraordinarios (p.e. los estudios de los niños).

- La Depreciación de nuestros activos (que si han de renovarse podemos considerar como un tipo especial de gastos) y la Inflación (que reducirá año a año el poder adquisitivo de nuestro dinero, es decir, hará falta más dinero para cubrir los mismos gastos).

Estos aspectos no son estáticos, sino que van a ir cambiando año a año en función de muchos aspectos : nuestra situación familiar, nuestra salud, la evolución económica del país, los cambios políticos, etc.

Hacer un presupuesto no consiste solo en hacer una lista de ingresos y gastos, es un proceso de previsión a largo plazo, que como tal debe incluir tareas de seguimiento y reajuste.

Dado que estamos hablando del futuro, nuestra planificación tendrá algunos parámetros (p.e. la inflacción) que debemos estimar y, cómo estamos jugando con fuego, debemos hacerlo de manera conservadora, no nos vayamos a quedar sin dinero antes de tiempo.

Lo más aconsejable es jugar con escenarios: típicamente un escenario pesimista, un escenario neutral (el que pensamos que se va a dar con mayor probabilidad) y un escenario optimista. Deberíamos situar nuestro nivel de vida (nuestro nivel de gastos) en algún lugar entre el escenario pesimista y el neutral. Según vayan pasando los años debemos ir reajustando los escenarios con la realidad de lo que ha ido pasando, de manera que si durante unos años la realidad ha estado p.e. en el escenario optimista, en lo que nos queda de planificación contaremos con más activos y el escenario pesimista habrá pasado a estar en mejor situación. Pero es importante recordar que resultados pasados no implican resultados futuros y que después de unos años buenos siempre pueden venir años malos (de hecho es lo normal dado lo cíclico de los periodos económicos). Si ha habido unos años en el escenario pesimista, en lugar de pensar que a continuación vendrán años buenos, lo que debemos reflexionar es si nuestro presupuesto no se ha quedado corto, no era realista, y el escenario pesimista en realidad debía ser el neutral (en cuyo caso debemos tirar el escenario optimista, por ilusorio, generar un nuevo escenario pesimista y reajustar nuestro presupuesto a un escenario que es peor de lo que habíamos pensado).

Ingresos

Hacer el presupuesto de ingresos debería ser la parte más sencilla, aunque hay que tener en cuenta que no todos los años son iguales. De dónde vienen?

Si estamos todavía en activo los ingresos vendrán principalmente de nuestro trabajo.

Si estamos en etapa de prejubilación normalmente tendremos unos ingresos provenientes de nuestra última empresa. Debemos entender el acuerdo que hemos cerrado con ella, leer la letra pequeña, y hacer una estimación de cuanto se nos va a ir en impuestos. Anotaremos en nuestro presupuesto el neto resultante en los años en que tengamos esta cobertura (típicamente hasta los 63 o 65 años, alguna vez hasta los 67).

Es interesante conocer los importes brutos, pero en el presupuesto tener en cuenta sólo los importes netos de impuestos (es decir descontamos de los ingresos sus impuestos, la otra alternativa sería incluir los impuestos en la partida de gastos).

A partir de la jubilación, nuestro principal ingreso vendrá de la Pensión que cobraremos del estado. Esta pensión se cobra en 14 pagas y debemos tener en cuenta que también hay que pagar impuestos (aunque ya nos habrán retenido a cuenta una cantidad que deberemos ajustar). La pensión normalmente tendrá una revalorización año a año, pero es muy dependiente de temas políticos (a día de hoy está en el aire si será por un 0,25% anual cuando la economía vaya mal o si se aproximará más al IPC).

Si estamos muy cerca del mínimo o del máximo de pensión hay que tener en cuenta que estos límites también pueden ir variando (también dependiendo de las circunstancias políticas y económicas, pero actualmente con tendencia a subir las mínimas y a subir menos o no subir las máximas).

Si durante nuestros años de trabajo hemos invertido en planes de pensiones, llega ahora también el momento de rescatarlos (una vez cumplidas las condiciones de rescate), con tres posibilidades: rescatarlo todo de golpe en forma de capital (normalmente la forma menos aconsejable porque supone un pico de ingresos y por tanto de pago de impuestos a un tipo más alto), rescatarlo en forma de renta vitalicia (nos da seguridad de ingresos «para siempre», pero generalmente con un importe bajo -por si vivimos muchos años…-), o un rescate planificado año a año (nos permite adaptar el coste fiscal a nuestra situación de cada año). Es importante tener en cuenta que, a efectos del IRPF, el rescate supone ingresos por cuenta del trabajo, no del ahorro.

Si tenemos inversiones, depósitos o p.e. una vivienda en alquiler, esta será una fuente adicional (y variable) de ingresos, aunque debemos ser conservadores dado que nuestro inquilino puede dejar la casa o los dividendos de nuestras inversiones pueden no producirse. Debemos tener también en cuenta los impuestos a pagar (y que en algunos casos no ha habido retención a la hora de percibirlos por lo que habrá que pagar todo en el momento de la declaración).

Puede que tengas a tu alcance otras posibles fuentes de ingresos (volver a trabajar, pequeñas ventas de artesanía, poner en valor tu tiempo libre dedicándolo a dar clases o a cuidar a niños o mayores, etc). Es importante que conozcas la compatibilidad o no de estos ingresos con tu pensión, que tengas en cuenta los impuestos aplicables y que no consideres estos ingresos como algo recurrente (de nuevo, seamos conservadores y pensemos que el año que viene puede que minoren o desaparezcan).

Si nuestros ingresos son menores que nuestros gastos, eso significa que estaremos tirando de nuestros ahorros, lo que deberemos tener muy en cuenta en nuestra planificación a largo plazo y debemos tratar de reequilibrar en la medida de lo posible.

Gastos

Este capítulo va a ser más difícil de presupuestar si no lo hemos hecho anteriormente y no tenemos el hábito de controlar y planificar los gastos.

La mejor manera de empezar es pedir a nuestro banco un extracto de gastos de p.e. los 2 últimos años (cuanto más historia consigamos mejor). Igualmente debemos intentar sacar información histórica de las herramientas online que tengamos (en el móvil o PC) : de supermercados, de amazon, de la gasolinera, el parking,…

Hay que ser conscientes que no son pocos los gastos que no pasan por el banco dado que los hemos pagado en metálico (p.e. una cena con unos amigos), por lo que es necesario una reflexión para identificarlos.

El objetivo es identificar partidas de gasto mensuales, partidas de gasto no mensuales y gastos extraordinarios, e intentar cuantificar cuanto gastamos en ellas y cuando se producen.

Hay gastos que son similares todos los meses (como la comida o la cuota de la comunidad). Hay gastos que ocurren todos los meses pero son estacionales, varían de un mes a otro (como la factura de la calefacción, o los gastos de colegios o universidades si aún los tenemos). Hay gastos como el IBI o la ITV que suceden una vez al año o cada x años. Y por último hay gastos extraordinarios que no podemos planificar pero si debemos estimar y provisionar (una avería del coche, una enfermedad costosa, etc).

No nos vale por tanto con hacer la lista de gastos del último mes o los últimos 2 o 3 meses. Es aconsejable coger al menos un año (si pueden ser 2 mejor). Lo que nos salga no es definitivo, debemos analizarlo, reflexionar, poner o quitar, intentando tener la lista más completa posible de lo que nos vamos a encontrar los próximos años, incluyendo gastos recurrentes (mensuales, estacionales o periódicos) y gastos extraordinarios potenciales (como son extraordinarios es difícil identificar todos, por lo que es buenos dejar en el presupuesto una partida adicional para «Otros gastos extraordinarios», que vayamos «metiendo en la hucha» y tengamos ese dinero acumulado disponible para cuando surja algo en lo que no habíamos pensado).

Depreciación y Renovación de activos

En nuestro patrimonio tenemos activos físicos que van perdiendo valor con el uso o por el paso del tiempo (p.e. el coche o la pintura de la casa) y que vamos a tener que arreglar o renovar cada cierto tiempo. No podemos saber cómo va a envejecer cada uno de ellos, pero debemos hacer una estimación para no encontrarnos con este problema más adelante y tener que tratarlo como gastos extraordinarios no contemplados que nos rompan el presupuesto (cuanto más podamos planificar nuestros gastos tanto mejor, reduzcamos las sorpresas y la improvisación).

Para presupuestar el gasto que supone estas renovaciones por un lado tenemos que reflexionar sobre qué elementos suponen nuestro patrimonio (es mejor hacerlo de una manera estructurada, haciendo una clasificación de tipos de elemento), y por otro lado debemos asignar a cada uno un tiempo de vida «típico» y un coste de renovación (es sacar la bola de cristal, pero de eso va mirar al futuro).

Estos activos los vamos a amortizar. Qué es eso? vamos a ir reservando todos los meses una cantidad de dinero, de manera que cuando tengamos que sustituir el elemento, tengamos ya acumulado el dinero necesario, de manera que no tenga impacto sobre el resto de nuestros ahorros (ya estaba previsto y hay una dotación para pagar el coche nuevo, la lavadora nueva o el activo que estemos renovando).

Un ejemplo: la lavadora nueva costará unos 600€, y la actual nos va a durar 5 años, o sea 60 meses, por lo que si guardamos cada mes 10€, cuando haya que renovarla tendremos el dinero esperando (y generando rentabilidad mientras tanto, dado que sigue formando parte de nuestros ahorros).

Como la reserva que hacemos es una estimación de cuánto va a costar el nuevo elemento, repartido entre los meses que pensamos que nos va a durar, es difícil que acertemos justo en la cantidad y el momento: puede que tengamos 600€ y nos cueste 630, o que se rompa antes de tiempo y solo hubiera dado tiempo a reservar 500. Eso significa que en el momento de renovación probablemente haya que hacer un pequeño ajuste (que sí consideraremos gasto, positivo o negativo), que afectará al mes de la compra. Una vez comprado el nuevo elemento, comenzamos de nuevo: empiezan a contar sus 5 años e iremos reservando cada mes 10€ (o, si hemos tenido que ajustar y pensamos que la siguiente vez puede ocurrir lo mismo, la cantidad y el tiempo que veamos adecuados ).

Inflación

Hace unos años la gasolina estaba a 83 pesetas el litro (50 céntimos de euro), la hemos tenido hace no tanto a 1€/litro y ahora está a 1,30€/litro. El precio de las cosas sube, o lo que es lo mismo, el poder adquisitivo de nuestro dinero baja.

La inflación es una medida de la subida del coste de los elementos necesarios para vivir. El indicador más común es el IPC (índice de Precios de Consumo), lo elabora el INE a partir de una «cesta de la compra» que intenta que sea lo más universal posible.

Es uno de los parámetros macroeconómicos que intentan gestionar los gobiernos y el Banco Central Europeo (variando la tasa de interés), con un objetivo típico del 2% al 3%, aunque este objetivo es variable, y la realidad es más variable todavía.

En qué nos afecta: una inflación negativa o muy baja es mala para la economía general porque la ralentiza (para qué voy a gastar hoy, si mañana estará más barato). Una inflación muy alta es ventajosa para los que tienen deudas de importe fijo (el valor se reduce cada año), pero perjudicial para los ahorros y para el poder adquisitivo de nuestro ingresos.

Los últimos años hemos tenido inflaciones bajas (incluso negativas), estando la economía mal y con el BCE situando las tasas de interés cercanas al 0%, pero lo normal es que sean más altas (esperemos que la economía no pase en ningún momento a estar tan mal como p.e. en Argentina o Venezuela donde se llega a tasas muy superiores al 20%)

Es un factor que debemos tener en cuenta en cualquier planificación a largo plazo, dado que el poder adquisitivo de nuestro ahorros va a depender de la inflación (que tirará hacia abajo) y la rentabilidad neta (después de impuestos) que podamos sacar de ellos.

Plantilla de Presupuestos

En la plantilla que puedes encontrar en la sección de páginas Relacionadas, puedes ver un ejemplo de presupuesto de gastos y de inventario de activos, con sus importes de renovación y su duración estimada.

Ten en cuenta, que esto es un ejemplo, que no es tu situación: debes hacer tu propia lista de gastos y tu inventario de activos y estimación de duración y coste.

No hay normas para cuánto gastar o qué coche comprar. Bueno sí, hay una norma: qué esté dentro de tus posibilidades, que los números cuadren. Nunca hagas un presupuesto sin saber cómo se van a cubrir los gastos.

Habrá quien compre coches de 15.000€ para que le duren 10 años, quien compre coches de 50.000€ para venderlos por 15.000 a los 5 años, y quien compre un coche de 2ª mano por 2.000€ con la idea de que le dure 4 ó 5 años más. Habrá quien coma solomillo todas las semanas, caviar de vez en cuando y se vaya de vacaciones al Caribe, y quien tenga que conformarse con lomo de cerdo, patatas y pasar un par de semanas en el pueblo en verano.

Dentro de las posibilidades de cada uno luego entran los gustos, los hábitos y la situación y gustos de nuestro entorno social (que también cuentan, y mucho). Puedo tener dinero para irme al Caribe pero preferir pasar el invierno en Benidorm porque ahí están mis amigos. O poder comprar caviar, pero preferir la merluza al estilo de mi pueblo (eso sí, que sea buena). Si gastamos menos de lo que podemos, tanto mejor para nuestra economía y nuestras posibilidades de futuro.

En la sección de páginas Relacionadas encontrarás un enlace para profundizar en la elaboración del presupuesto.

Seguimiento del presupuesto

Tan importante como elaborar un buen presupuesto (completo, preciso, realista) es hacerle seguimiento periódicamente. Este seguimiento nos permitirá ver cómo de acertados hemos estado en su elaboración, y corregir los desajustes en 2 direcciones : por un lado modificar el presupuesto para que sea más realista y sea más adecuado a nuestras necesidades, gustos y posibilidades; por otro, modificar nuestros hábitos para que hagan viable nuestro plan a medio y largo plazo.

En la sección de páginas Relacionadas encontrarás un enlace para profundizar en la elaboración y el seguimiento del presupuesto.